DEFINITION

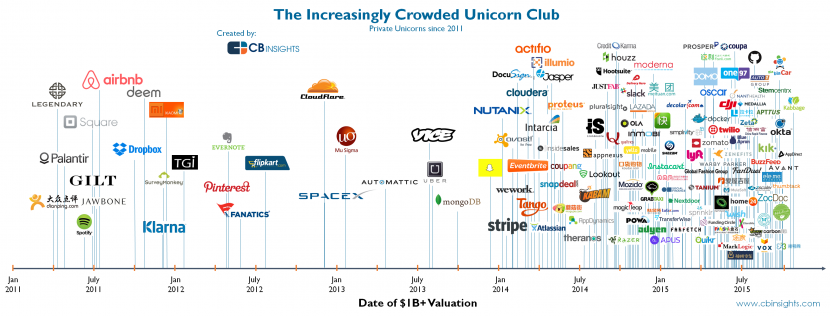

Une “licorne” est une start-up valorisée à plus d’1 milliard de dollars. Ce qui signifie que le marché adressé est si grand qu’on peut parler d’impact si l’objet de la structure est à vocation sociale ou environnementale et si les bénéfices sont réinvestis afin d’optimiser le savoir-faire engagé dans la durée.

CONTEXTE

Etaient speakers lors de l’événement de Paris Impact Investing le 7 février 2017 au NUMA:

– Avise, repenser les grilles de lecture du retour sur investissement

– Mouves Ile de france, structurer les écosystèmes de l’impact

– Simplon.co, conduire un business model hybride

Et également:

– WE DO GOOD

– 1001pact

– Investir&+

– Fondation de France

– Citizen Capital

Cartographie de l’écosystème français de l’impact par PII

CHAINE DE VALEUR

#1 Emergence “former une vision inspirante”

Afin de maximiser le potentiel d’émergence de start-ups à impact, les écosystèmes se concentrent sur une vision systémique des différentes stratégies d’acteur en jouant un rôle d’accompagnateur voire de coordinateur.

Afin de faire gagner les parts de marché aux start-ups à impact plutôt qu’aux start-ups classiques, certains écosystèmes de l’impact (ex: MOUVES) veulent se doter d’un avantage concurrentiel extrême avec une stratégie basée sur la systématisation des connections aux :

– acteurs (promotion, événements networking)

– outils (ex: business plan)

#2 Création “s’engager à implémenter la vision”

Afin d’occuper certains avantages de positionnement sur les acteurs de l’économie classique, les start-ups se posent des contraintes supplémentaires:

– de lucrativité (limitée voire 50% à but non-lucratif)

– développement (raisonné, par exemple pour le réinvestissement systématique des revenus)

#3 Amorçage “convaincre ses pairs de s’engager pour la vision”

Afin de contrebalancer la frilosité des financeurs face au risque associé aux structures en phase d’amorçage les start-ups:

– démontrent l’apport d’une valeur manifeste par la maîtrise du savoir-faire de preuve de valorisation de l’impact social (emploi, solidarité, pratiques) par l’objectification quantifiée des indicateurs d’impact. [non-maîtrisé] Il existe toutefois un besoin stagnant de consolidation de la donnée que des acteurs tels qu’Etalab s’efforcent de combler. Le baromètre Convergences, porté notamment par Ashoka, tente cet exercice périlleux.

– identifient les économisateurs (coùts évités), que l’on retrouve notamment avec les compensations sur les politiques publiques issues de démarches de prévention (ex: Siel Bleu).

– proposent un investissement en amorçage aux acteurs traditionellement exposés à un risque financier total (don, mécennat sans retour en liquidités sur investissement) tels que les fondations (Fondation de France, Fondation Bettencourt, Caritas)

Afin de vulgariser les usages de l’impact investing auprès des financeurs et des start-ups, dont les CEOs passent 50% de temps à faire du fundraising au lieu de se concentrer sur la production de valeur. les écosystèmes (ex: MOUVES) organisent des campagnes dédiées (ex: l’Impact Invest Tour une fois par mois réunissant les financeurs tels que des plate-formes comme 1001pact et WE DO GOOD, des banques, des fonds d’investissement comme Finansol, Investir&+ représenté par Alix LEMAIRE et Citizen Capital représenté par Marie RANJANORO ou des fonds publics comme le CRESS autour d’un exercice de pitch invesé afin que les postulants postulent de manière plus ciblée aux fonds qui leurs correspondent en fonction de critères spécifiques au financeur tels que le seuil et le ticket d’entrée, ou encore la délivrance de prix tels qu’Impact²).

Afin d’évaluer le potentiel d’une start-up les acteurs financiers considèrent principalement et de manière standard les indicateurs suivants:

– La personnalité du porteur de projet

– Le stade de développement

– La valeur créée (économique, sociale, environnementale)

– La dépendance aux sources de financement publiques (dons, subventions) sujets au risque de changement de règlementation

– L’état de l’offre et de la demande qui détermine le taux de dilution de la valeur proposée

Ces facteurs sont liés in fine aux indicateurs financiers usuels (CA, etc.).

#4 Changement d’échelle “séduire le marché de l’impact”

Afin de changer d’échelle, les start-ups à impact doivent:

– accepter la réalité des nouveaux enjeux de l’entreprise (ex: dialogue avec des acteurs hors IDF).

– tirer parti de l’efficacité du mécanisme de label (ex: au même tite que la FrenchTech, un label FrenchESS)

– inventer des business model hybrides (tels que Simplon CO. représenté par Mathilde Aglietta.) en adoptant de nouvelles stratégies d’implantation, comme par exemple la distribution de pseudo-franchises (essaimage) qui permettent de mieux s’adapter au contexte local en étudiant le contexte et en partant par exemple du besoin existant d’un acteur local

– tirer parti des technologies émergentes qui proposent un positionnement différent (ex: EtherCourt représentés par Abdoulaye Doucoure basée sur la Blockchain)

– répondre à des appels à réplication (ex: le programme P’INS de l’AVISE).

#5 Maturité “gérer le marché pour maintenir la vision”

Afin de drainer les stocks de capitaux les plus importants les start-ups à impact doivent ouvrir le dialogue, bâtir une relation de confiance et une culture de la collaboration avec les acteurs de l’économie traditionelle (Grands Comptes, Institutions publiques) en utilisant;

– les contrats à impact social,

– les appels à manifestation d’intérêt

—

Un guide de l’AVISE, représentée par Mélanie VERDIER, détaille l’écosystème des acteurs de la chaîne de valeur de la création d’une licorne sociale qui a vocation à rendre la vie meilleure.